Надежда на Сбербанк и государство

За первое полугодие 2017 года совокупный кредитный портфель МСП вырос на 4% (до 4,8 трлн руб.). При этом, без учета Сбербанка, он сократился бы на 2%. В то же время развивались альтернативные варианты финансирования. Так, объем нового бизнеса в лизинге в 2016 году увеличился на 30%, на МСП приходится более 50% лизинга по объему стоимости имущества в новых договорах.

Также растет объем кредитов в рамках программ господдержки. По итогам прошлого года было выдано более 13 тыс. гарантий и поручительств на сумму более 110 млрд рублей (а субъекты МСП при этом получили по господдержке кредитов на сумму более 192 млрд рублей).

Расширение рамок гарантийных продуктов господдержки и применение дополнительных финансовых инструментов, способствующих удешевлению кредитов для МСП, например, в форме компенсации процентной ставки, по оценкам Фонда содействия кредитованию малого бизнеса Москвы, позволит увеличить налоговые отчисления заемщиков в размере более 100 млн рублей. А также нарастить объем кредитования данных компаний в пределах 10-15 % (суммарно: 1–1,5 млрд рублей в год). При этом наибольший эффект меры поддержки могут оказать на ряд целевых и высокотехнологичных отраслей экономики города.

В 2017 году Фонд содействия кредитованию малого бизнеса Москвы наращивает выдачу поручительств с опережением рынка. Портфель по итогам 9 месяцев 2017 года составил 10,77 млрд рублей, что на 57% больше, чем на начало года. За указанный период выдано поручительств на 7,90 млрд рублей, что в 3,3 раза больше, чем за аналогичный период 2016 года. По итогам первого полугодия 2017 года доля сделок финансирования с участием Фонда в совокупном кредитном портфеле топ-30 банков (по Москве) составила 2%.

Господдержка малого бизнеса: как у них и как у нас

В экономиках развитых стран субъекты МСП могут получить комплексную финансовую поддержку – начиная от грантов на создание бизнеса, заканчивая гарантиями и субсидиями для успешно развивающегося бизнеса. В Великобритании, например, с 2009 года работает программа субсидирования кредитных ставок для фирм из сегмента МСП. В Германии создан Kreditanstalt für Wiederaufbau – германский госбанк, который предоставляет малому бизнесу дешевые кредиты и гарантии на финансирование и стимулирование инвестиционных проектов для целей пополнения оборотных средств. Также в Германии существуют гарантийные банки, покрывающие часть рисков невозврата ссуд МСП.

В России доля малого бизнеса в ВВП составляет лишь около 20% (для сравнения, в США- 62%, в Японии — 63%, в Чехии- 35% — Прим. Ред.) хотя число фирм и предпринимателей, относящихся к малому и среднему бизнесу, постепенно растет. По подсчетам Счетной палаты, с 2010 по 2016 гг. количество субъектов МСП увеличилось почти на треть – с 4,6 млн до 5,8 млн (на 28%).

В России сегодня представлен довольно широкий перечень инструментов финансирования МСП – однако их развитие является неоднородным. Классическое кредитование малого и среднего бизнеса, несмотря на относительную стабилизацию экономической ситуации, развивается неактивно.

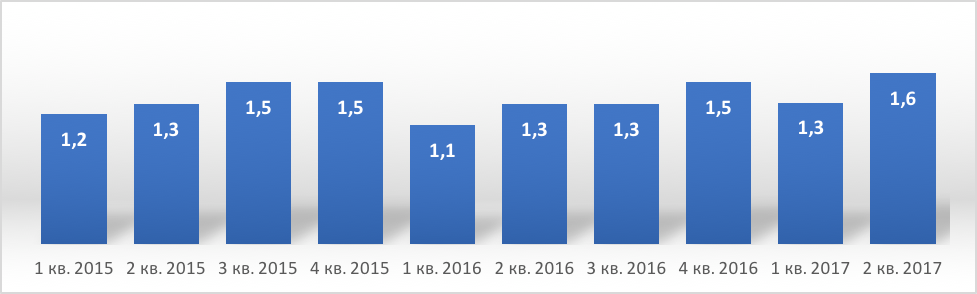

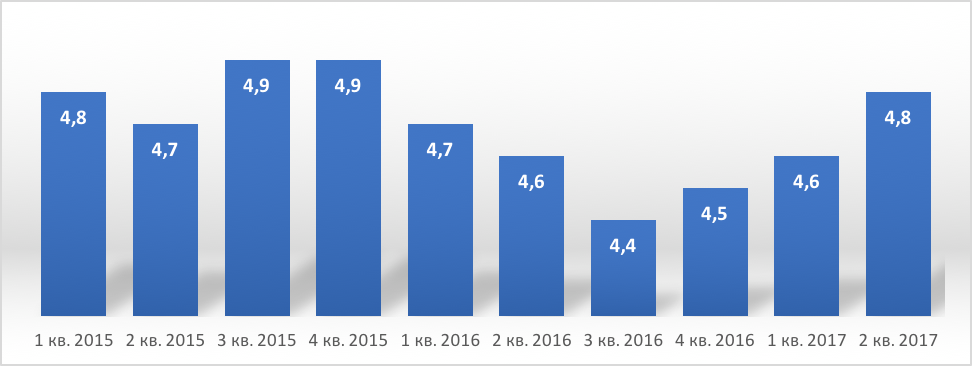

В 2016 году объем предоставленных кредитов МСП сократился на 3% (до 5,3 трлн рублей), несмотря на то, что крупнейшие кредитные организации (из топ-30) нарастили объем кредитования в этом сегменте почти на 20%. Размер кредитного портфеля в 2016 году сократился на 9% (до 4,5 трлн рублей).

График 1. Объем кредитования МСП в 2015-2016 гг., трлн. руб.

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

График 2. Кредитный портфель МСП в 2015-2016 гг., трлн. руб.

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

Московские тренды: 7 лет роста не видать

В 2017 году кредитование МСП пошло в рост, однако преимущественно за счет активности Сбербанка и еще нескольких крупных банков из топ-10. Так, за первое полугодие 2017 года объем предоставленных кредитов МСП вырос на 20% (до 2,9 трлн рублей), а совокупный кредитный портфель МСП вырос на 4% (до 4,8 трлн руб.). При этом, без учета Сбербанка, он бы сократился на 2%.

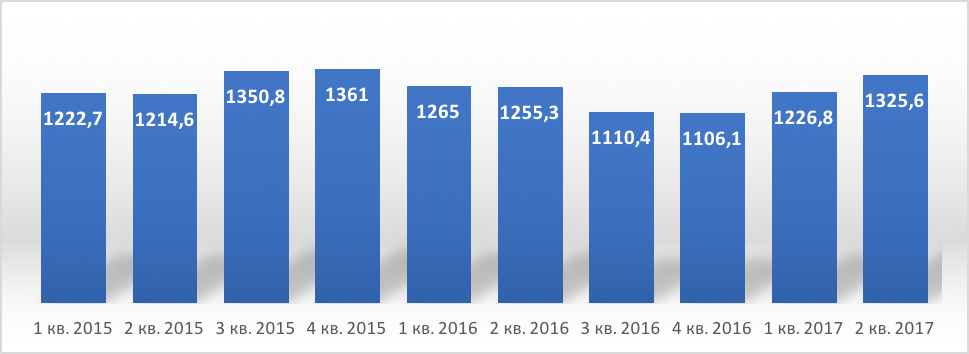

Львиная доля кредитования естественно приходится на столичный регион. Кредитный портфель МСП в Москве демонстрировал сходные тренды.

График 3. Кредитный портфель МСП по малому бизнесу Москвы, млрд руб.

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

На протяжении длительного периода динамика кредитования предприятий малого и среднего бизнеса Москвы выглядит довольно противоречиво. С одной стороны, при значительной рестроспективе, мы видим существенный рост портфелей. С другой, хотя в последнее время объем выданных кредитов растет, но пока не достиг значений предкризисного периода.

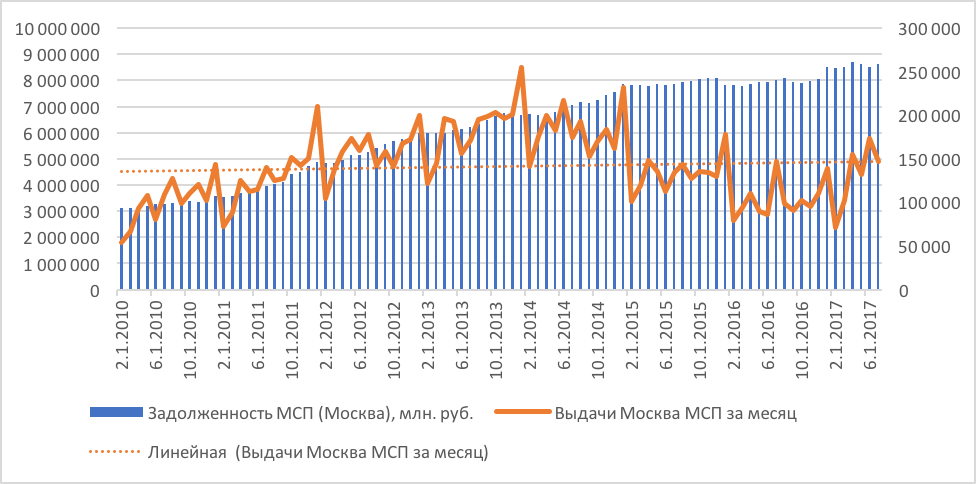

График 4. Кредитный портфель и объем выдач МСП в Москве

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

Стоит отметить, что данные регрессионного анализа показывают отсутствие роста за последние 7 лет(линейная функция тренда выдачи кредитов всеми банками по данным ЦБ показывает стабильное значение). Такое может быть, если сроки, на которые выдаются кредиты, различны в динамике. Например, если ранее выдавались преимущественно короткие кредиты, а в настоящее время — длинные. Данные ЦБ РФ в разрезе сроков косвенно подтверждают данное предположение – среднее значения выданных кредитов сроком более 1 года в кредитах, выданных сроком менее 1 года в 2014 году (первый год предоставляемой в данном разрезе статистики) составляло 42,36 %, а в 2017 году – 56,58 % (в 2016-м – 50,57 %).

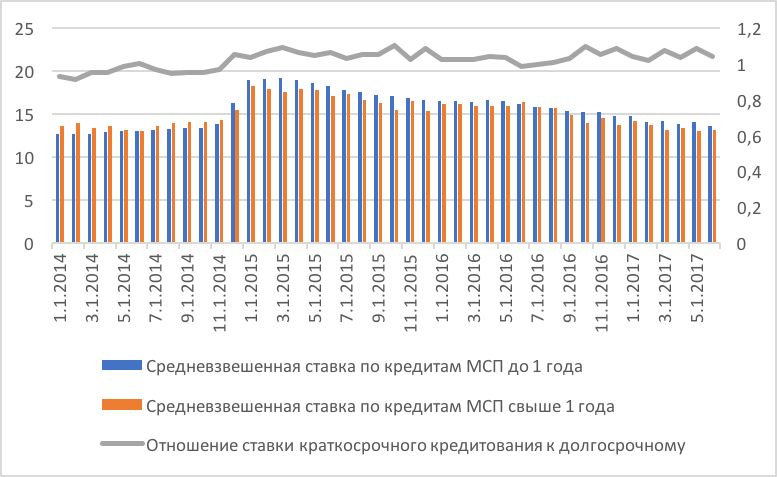

В теории риск-менеджмента имеется предположение относительно того, что при удлинении сроков кредитования ставка по кредитам должна падать, а по депозитам – расти. В российских реалиях складывается прямо противоположная ситуация. Как мы видели выше, имеются косвенные признаки удлинения средних сроков кредитных договоров, при этом короткие ставки растут относительно длинных.

График 5. Структура процентных ставок по срочности

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

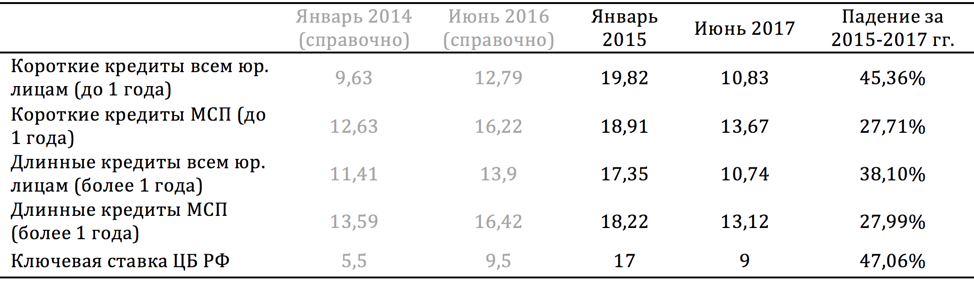

Ставки не спешили упасть вслед за изменением ключевой ставки Банка России – ставка Банка России упала на 47%, а ставка по кредитам для МСП чуть менее, чем на 28 %. При этом для корпоративного кредитования данная тенденция не столь характерна, особенно в краткосрочном кредитовании, где снижение ставок симметрично с ключевой ставкой ЦБ РФ, что позволяет говорить о неравномерном отношении банков к различным сегментам кредитования.

Таблица 1. Ставки по видам кредитов, %

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Банка России

В настоящее время крайне актуальным становится вопрос о мерах господдержки, способствующих снижению процентных ставок по кредитам МСБ, чтобы сгладить рассмотренные выше несправедливые соотношения. В частности, в странах Евросоюза по такому пути пошли в основном для поддержки проблемных отраслей или предприятий, пострадавших во время глобального кризиса 2008-2009 годов. Большинство применяемых мер сконцентрированы на частичной компенсации процентной ставки по кредитам указанных компаний. Очевидно, скачок ключевой ставки в России в декабре 2014 года и последствия данной меры, предпринятой Банком России, вполне могут быть рассмотрены как разновидность кризиса, связанного со стоимостью фондирования.

Сценарии поддержки

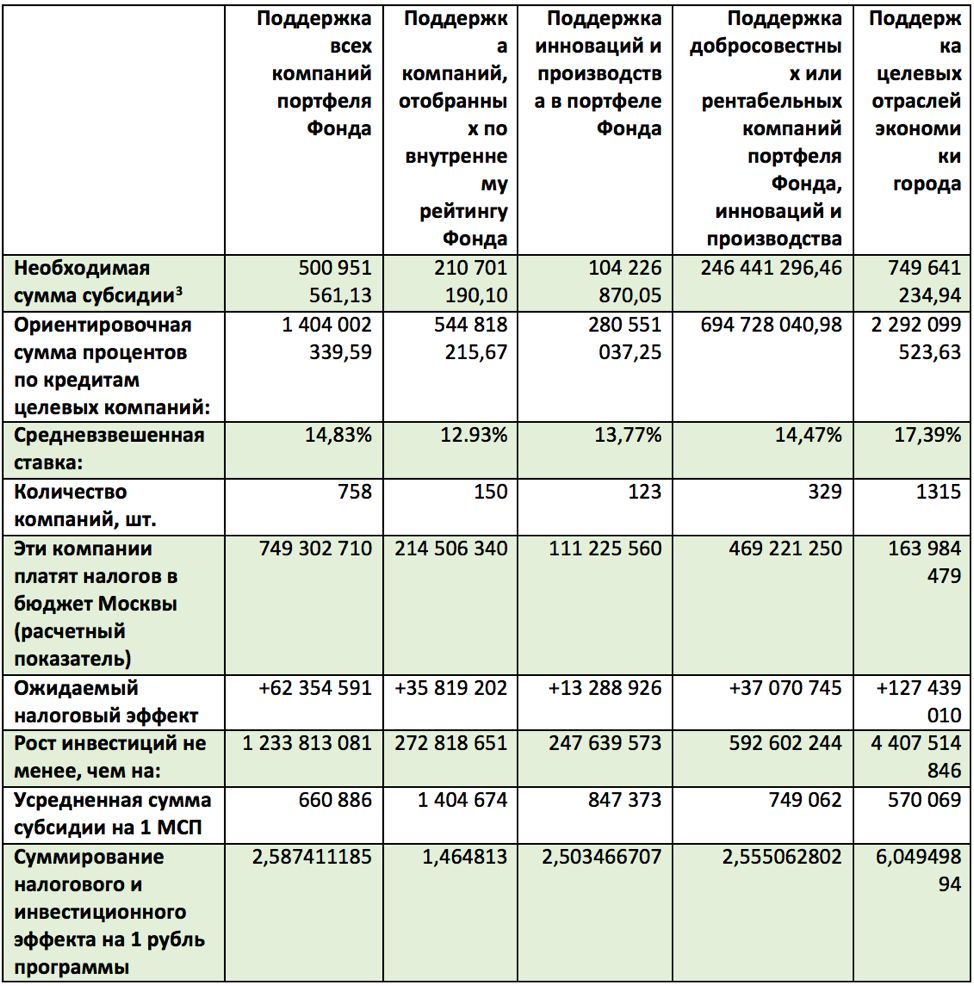

Фонд содействия кредитования города Москвы рассчитал несколько сценариев, связанных с применением мер финансовой поддержки, способствующих улучшению условий кредитования московских предприятий. Рассматривались различные варианты предоставления помощи – от дополнительной поддержки всех клиентов Фонда, прошедших отбор на кредитоспособность и добросовестность со стороны кредитующего банка и Фонда, до поддержки целевых отраслей.

Таблица 2. Сводная таблица сценариев господдержки МСП

Источник: Фонд содействия кредитованию малого бизнеса Москвы

В отличие от большинства сходных или резонансных исследований МСП, формируемых по опросному принципу, в данном случае мы руководствовались в расчетах исключительно данными официальной отчетности компаний. При этом при расчетах отраслевых коэффициентов брались во внимание фактические данные компаний, раскрытые Росстатом за 2015 год (кризисный), без какой-либо статистической обработки.

Исследование свидетельствует о следующем:

- Сплошное наблюдение МСП проводилось Росстатом в 2015 года, охватило 22,5 % от общего числа действующих в Москве компаний, по данным ФНС. В него Росстат включил 210 566 компаний из 297 667, осуществлявших деятельность в 2015 году. В то время как, согласно данным ФНС РФ, всего компаний в форме обществ с ограниченной ответственностью (далее – «ООО»), фактически действующих в Москве, на 1 января 2016 года было не менее 969 302. Информация по 77,5% компаний, действующих в Москве, в Росстате не представлена. Неучтенные Росстатом компании, скорее всего, относятся к малому бизнесу, поэтому управленческие решения должны учитывать этот факт.

- Доля кредитов в привлеченных займах компаний МСП, составляет всего не более 38,2%. Согласно данным ЦБ РФ за 2015 год, в сведениях об объемах предоставленных кредитов субъектам малого и среднего предпринимательства, задолженность московских компаний перед банками составила 1 триллион 341 миллиарда 061 миллион рублей. Сумма строк 1410 и 1510 (долгосрочные и краткосрочные кредиты и займы) в балансах компаний выборки нашего фонда, сходных по критериям с компаниями МСП, составила 3 508 842 365 252 рубля. Доля банковских кредитов в привлеченных средствах компаний МСП скромная, т.е. малый бизнес находит альтернативу кредитам, когда привлекает заемные средства для развития.

- 2015 год для компаний МСП Москвы был проблемным и кризисным .

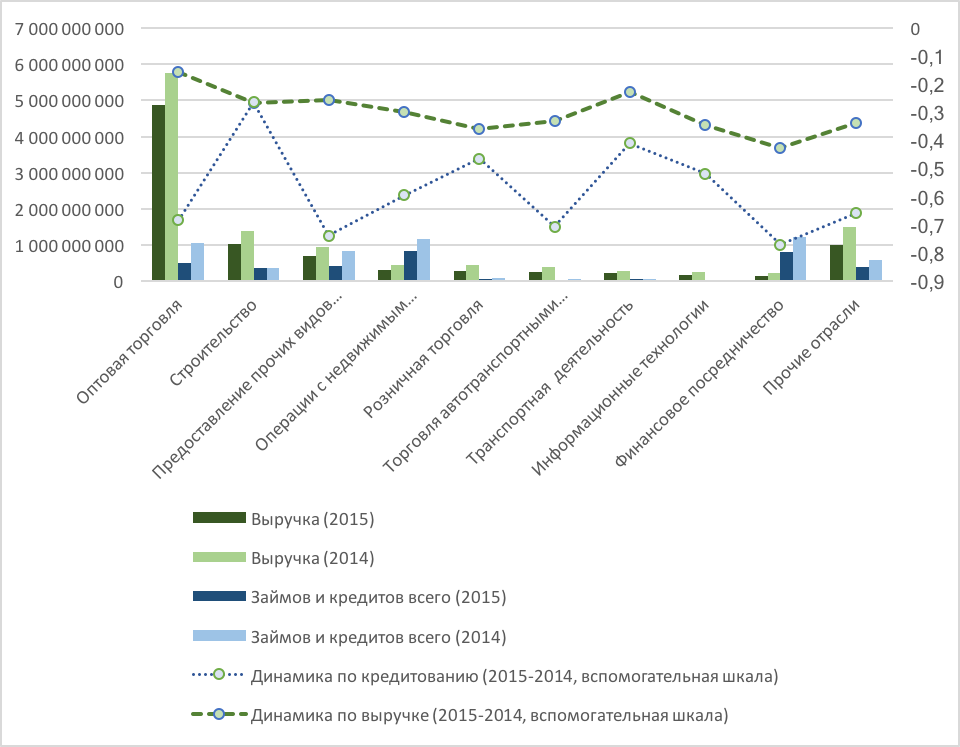

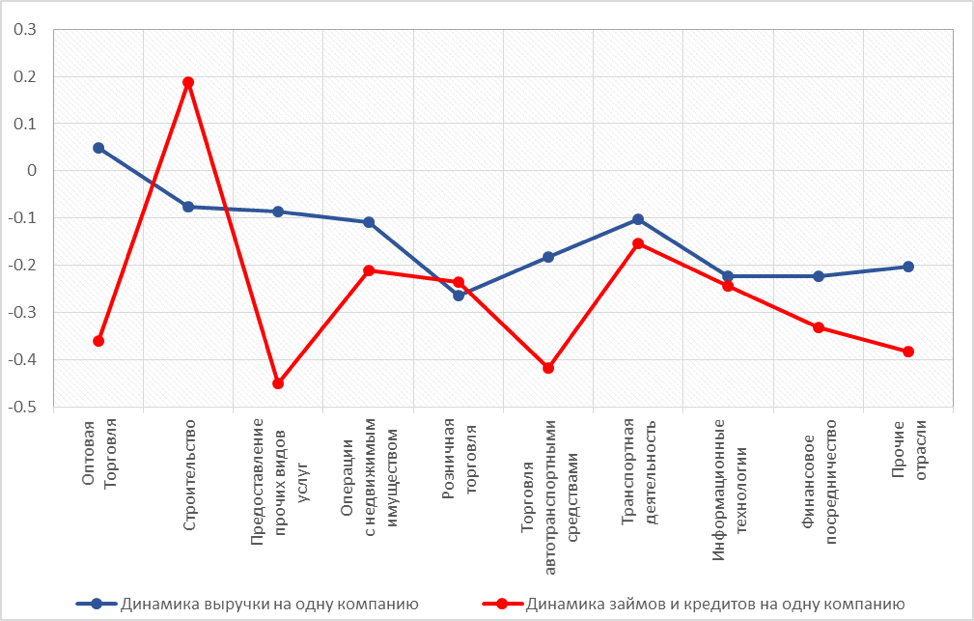

Для детализации последнего вывода приведем данные по удельной динамике выручки (строка 2110 балансов компаний выборки) и по удельной динамике кредитов и займов (строки 1410 и 1510 балансов компаний выборки).

График 6. Структура выручки и займов по МСП Москвы

Источник: Фонд содействия кредитованию малого бизнеса Москвы

Как видно из графика, основные отрасли находились в областях отрицательной динамики (правая шкала). Даже у отраслевого лидера МСП-экономики Москвы – оптовой торговли, имелись существенные проблемы: падение суммарной выручки на 15,7 %, уровня инвестиционной активности на 52,6 %. Данное абсолютное падение могло быть следствием двух причин: падения соответствующих показателей или того факта, что компании перестали предоставлять данные о своей деятельности в Росстат. Обе причины заслуживают внимания.

Для анализа были взяты удельные показатели указанных строк балансов компаний выборки (205 454 компаний в 2015 голу, 251 818 компаний — в 2014 году).

График 7. Динамика показателей выручки и займов на одну компанию МСП по данным балансов компаний

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным Росстата

Хорошо видно, что в означенный период все удельные показатели, за исключением выручки оптовой торговли и займов компаний строительной отрасли находились в отрицательной зоне: доходы и инвестиции компаний малого и среднего бизнеса Москвы сокращались.

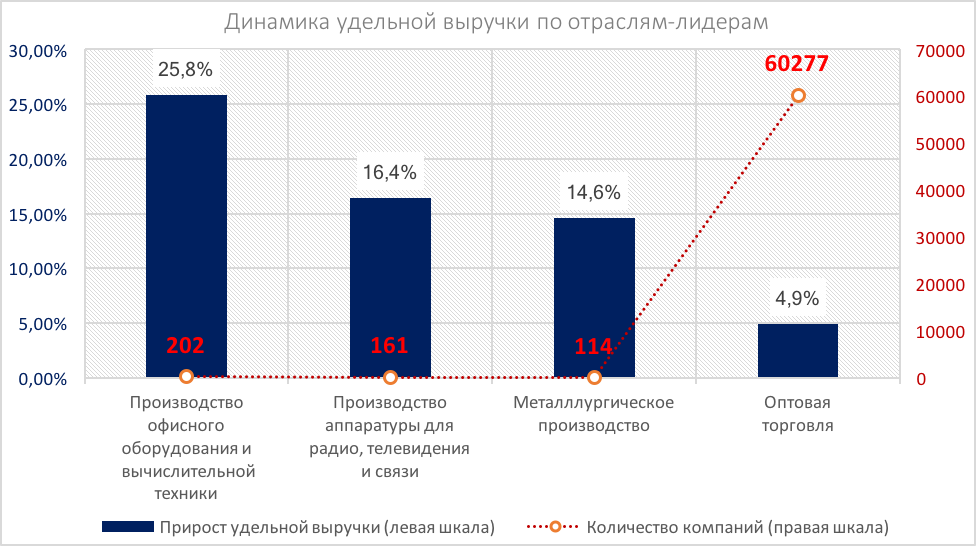

Среди целей исследования было выявление тех отраслей МСП, которые хорошо показали себя в кризис: как в плане роста показателей, так и по части добросовестности налогоплательщиков в уплате налога на прибыль. Именно такие отрасли показали наилучший отклик на применение к ним дополнительных мер финансовой поддержки, способствующих улучшению кредитования.

График 8. Динамика удельной выручки по отраслям-лидерам

Источник: Фонд содействия кредитованию малого бизнеса Москвы

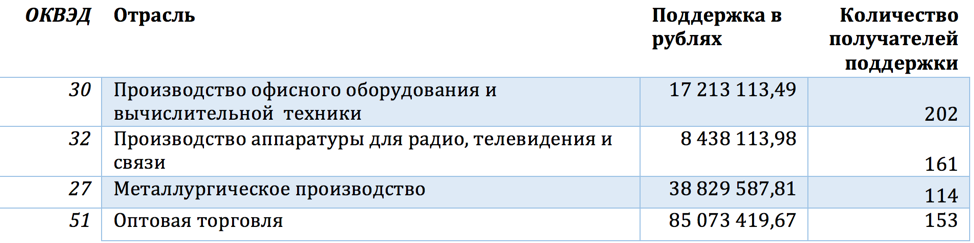

Выявлено, что господдержку было бы целесообразно распределить и предоставить компаниям из отраслей-лидеров МСП по росту удельной выручки в кризис.

Таковыми, по оценке Фонда, могли бы стать следующее количество компаний из отраслей, показавших лучшие результаты в кризис:

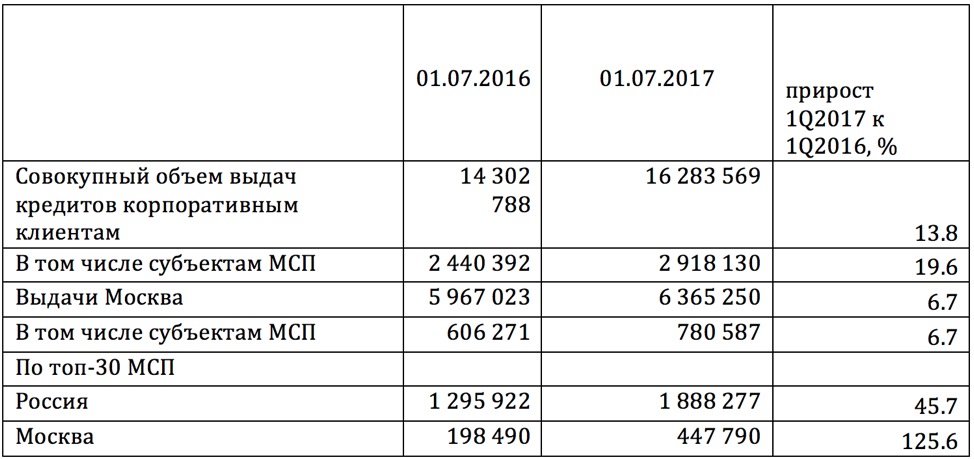

В 2017 году Фонд наращивает выдачу поручительств с опережением рынка. Портфель по итогам 9 месяцев 2017 года составил 10,77 млрд рублей, что на 57% больше, чем на начало года. За указанный период выдано поручительств на 7,9 млрд рублей, что в 3,3 раза больше, чем за аналогичный период 2016 года.

По итогам первого полугодия 2017 года доля сделок финансирования с участием Фонда в совокупном кредитном портфеле топ-30 банков (по Москве) составила 2%. Эту долю можно было бы нарастить при сочетании гарантийных продуктов с мерами поддержки, направленными на снижение конечных процентных ставок для предприятий МСП из числа отраслей-лидеров.

Таблица 3. Динамика выдач МСП, тыс. руб

Источник: Фонд содействия кредитованию малого бизнеса Москвы по данным ЦБ

Основные выводы

Применение мер государственной финансовой поддержки должно быть направлено на улучшение инвестиционного климата и повышение финансового результата конкретных компаний. Среди мер необходимо применять такие инструменты, которые позволяют компенсировать несправедливую разницу в стоимости фондирования между крупными компаниями и компаниями МСП, возникшую вследствие скачка ключевой ставки Банка России в декабре 2014 года(с тех пор она снизилась вдвое, но пока так и не достигла докризисного уровня) и будут нацелены на максимальный синергетический эффект, например, гарантийный механизм и компенсация процентной ставки.

Для господдержки компании должны отбираться по надежности, эффективности, результативности; необходима комплексная оценка целого ряда параметров, с тем, чтобы поддержка поступала к тем, кто лучше показал себя в кризис, быстрее и лучше развивается, добросовестно исполняет обязательства, платит налоги, организует новые высококвалифицированные рабочие места. Доступ к господдержке — это не только весомое конкурентное преимущество, но также ответственность и отчетность. Поэтому такую поддержку должны получать не все, а лучшие из лучших.

Что касается развития других финансовых инструментов, то кредитование МСП, лизинг и факторинг во многом будут зависеть не только от дальнейшей динамики ключевой ставки, но и от экономической ситуации и деловой активности, качества заемщиков в сегменте МСП.