Название продукта: Кошелёк

Описание: агрегатор банковских, дисконтных и транспортных карт

Юрлицо: ООО «Бесконтакт»

Год создания: идея возникала в 2010, тогда же начали искать готовые решения, обсуждать возможные партнерства с операторами, банками, вендорами смартфонов. Разработка стартовала в 2013.

Основатели: Кирилл Горыня, Филипп Шубин

Команда: первую версию выпустили 12 человек, сейчас работает 36

Оборот компании: не раскрывается

Число клиентов: более 30 компаний-партнеров (банки, операторы, платежные системы, операторы общественного транспорта, вендоры смартфонов, торговые сети)

Число пользователей: более 1,5 млн предустановок на смартфоны Sony, HTC, Philips, YotaPhone2, Alcatel, LG

Стадия: раунд А

История инвестиций: посевные инвестиции от группы компаний i-Free через корпоративный венчурный фонд i-Free Ventures, объем не раскрывается

Инвесторы и собственники: группа компаний i-Free, доля в проекте не раскрывается

Институты развития: резидент IT-кластера фонда «Сколково», сотрудничает с Центром мобильных технологий фонда

Контакты

Сайт: https://cardsmobile.ru/

Facebook: https://www.facebook.com/cardsmobile/?fref=ts

Email: partners@cardsmobile.ru

— Какую задачу решает созданный вами продукт?

— «Кошелёк» работает как канал для привлечения новых клиентов, эмиссии банковских карт и коммуникации эмитентов со своей аудиторией. На рынке мы представляем три продукта:

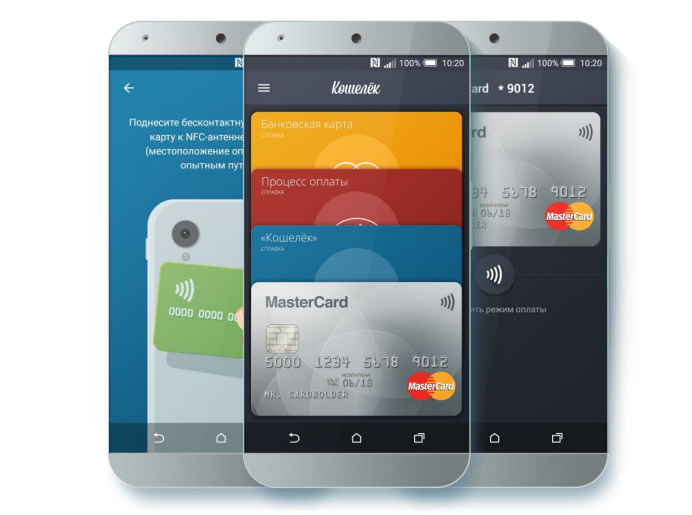

- андроид-приложение «Кошелёк»

- платформы Trusted Service Manager + Cloud-Based Payments

- Wallet SDK

— Расскажите о технологии, лежащей в основе сервиса.

— Мобильное приложение позволяет пользователю работать со всеми картами в удобном формате. Платформы в свою очередь обеспечивают жизнь бесконтактных сервисов: выпуск мобильных карт (банковских, скидочных, транспортных, электронных билетов и купонов), их загрузку в смартфоны, поддержку всего их жизненного цикла, в том числе, перевыпуск. Платформы полностью разработаны в России и сертифицированы на соответствие международных стандартов безопасности PCI DSS и MasterCard GVCP. А Wallet SDK — это готовый компонент, который позволяет банкам интегрировать NFC-сервисы в свои приложения.

Сейчас мы находимся на разных этапах оформления договоренностей с семью банками. Я могу назвать три из них: Тинькофф, «Русский стандарт» и «Банк Санкт-Петербург». Еще с тремя — вышли на финишную прямую внедрения сервиса.

«Кошелёк» — мобильное приложение, агрегирующее карты нескольких банков-партнеров, дисконтные и транспортные карты. Работает как удаленный персо-центр и дистанционно эмитирует карты не на пластиковый носитель, а в смартфон. Одновременно дает банкам открытый API и возможность для их пользователей платить телефоном через мобильный банк-клиент.

На российском рынке существует проблема с пониманием того, что такое кошелек. С появлением Яндекс.Денег QIWI Wallet все решили, что это средство для оплаты услуг, например, ЖКХ, связи и др. Нужно определиться, что мы называем кошельком: платежную систему или агрегатор карточных продуктов. Например, мы работаем с банками и выпускаем банковские продукты, даем банкам API, который они могут встроить в свое мобильное приложение и предоставить пользователю возможность платить телефоном, например, через мобильный банк-клиент.

Кошельки бывают разные:

- платежная система (Яндекс-кошелек, QIWI-кошелек)

- агрегатор платежных карт (Apple Wallet, Samsung Wallet)

- агрегаторы карт лояльности

— Какие банковские карты можно выпускать в приложении?

— Мы делим карты на два типа. Первый из них — предоплаченные карты, которые выпущены внутри «Кошелька». Приложение предлагает набор prepaid-карт банков-партнеров с соответствующими ограничениями. Например, по сумме максимального пополнения, лимиту на оплату покупок в зарубежных магазинах. Пользователь может за три минуты выпустить карту в своем кошельке и пополнить баланс, например, переводом с другой карты.

И второе: в приложении можно выпустить дополнительную карту к существующему счету. С разными банками процесс выпуска допкарт у нас реализован немного по-разному. Например, если пользователь уже является клиентом «Банка Санкт-Петербург», то в приложении перекинет его в банк-клиент. Банк-клиент показывает, какие у пользователя есть счета, и позволяет выбрать, к какому из них тот хочет выпустить карту. Сразу после этого она появляется в «Кошельке», и ей можно расплачиваться.

— Как развивалась идея от момента возникновения до продукта, который есть сейчас?

— В 2013 году мы начинали как решение для дистанционной эмиссии карт в смартфоны со специальным чипом безопасности, а к 2016 стали полноценным агрегатором всевозможных карт: банковских, транспортных и скидочных. Мы стали свидетелями того, как несколько раз менялись технологии и правила работы платежных систем на рынке. Например, за это время платежные системы представили технологию облачных платежей, и мы уже в течение года используем ее в «Кошельке». Компания MasterCard WorldWide запустила технологию M/Chip Advance, и мы были одними из первых, кто стал использовать ее на российском рынке.

В прошлом году команда «Кошелька» приняла участие в выставке UnBound London и договорилась о сотрудничестве с обосновавшимся в Лондоне российским стартапом TEDIPAY. Бесконтактный платежный сервис, который они планируют создать, будет работать не только со смартфонами, но и с носимой электроникой (например, умными часами). С помощью него можно будет, в том числе, и оплачивать проезд на общественном транспорте в британской столице. Безопасность транзакций обеспечит разработанная CardsMobile платформа TSM, а носимые устройства — TEDIPAY. На сегодняшний день в его линейку продуктов входят умные часы Sputnik, mPos-терминал и электронная карта.

— С какими проблемами вы столкнулись?

— Мы долго преодолевали порог взаимодействия с крупными игроками и завоевывали право называться агрегатором. Поначалу распространение было возможно только через предустановку приложения в смартфоны, но с июля 2015 мы начали распространяться в Google Play, а к концу 2015 вышли на все андроид-смартфоны и планируем выход на другие платформы.

Российский рынок очень отличается от американского. Рынок там существенно больше, поэтому на нем больше игроков. Топология банков-эквайеров также принципиально другая. И соответственно, на финтех-рынке США существенно больше проектов, связанных с партнерствами. В России с этим сложно: здесь каждый большой банк пытается сделать внутри себя что-то свое. Такие истории как американский Mint, который интегрирован с банками и позволяет пользователям держать все свои счета в одном месте и заниматься персональным менеджментом финансов, у нас пока единичны.

Банки не очень охотно шли на партнерство и видели в нас скорее конкурента, чем союзника: это было одной из наших проблем с самого начала, и мы до сих пор боремся с таким отношением. Причины — в особенностях национальной корпоративной культуры и диверсификации рынка: есть несколько очень крупных игроков, и они диктуют моду. Но постепенно этот тренд начинает меняться: есть ЦФТ, который агрегирует маленькие банки на стороне инфраструктуры, есть другие игроки, которые, как и мы, начинают понемногу менять сложившуюся парадигму. Например, сервис EasyFinance. Но самые крупные игроки на рынке по-прежнему пытаются делать что-то свое и отстраиваться от всех.

— Есть ли у проекта аналоги на российском или международном рынке?

— Международный рынок кошельков-агрегаторов представлен преимущественно мобильными операторами и производителями смартфонов. Лидеры рынка — Apple Pay, Samsung Pay, SK-Wallet. Сейчас в России на этот рынок выходят преимущественно банки и электронные кошельки. Мы не являемся платежной системой, наша цель — агрегировать в одном месте все необходимые пользователю сервисы. Поэтому у нас нет врагов или конкурентов — есть потенциальные партнеры, с которыми мы были бы рады запустить удобный сервис, который поможет бизнесу расширить их аудиторию. У нашей серверной платформы есть подключения ко многим сервисам множеству сервисов в РФ, и это позволяет нам находить возможности для партнерства и с другими кошельками. С точки зрения платежной составляющей, встроенной в агрегатор карт, мы были пионерами на рынке.

Cardberry: «Раньше мы верили в QR-код, теперь — только в NFC». Российский сервис Cardberry придумал способ объединить все скидочные карты в одной. Основатель сервиса Роман Друженец уверен, что сможет заинтересовать банки, предложив им выпуск совместного продукта — банковской карты с чипом и прикрепленными к ней программами лояльности.

— Как вы нашли своих инвесторов?

— Наш первый инвестор — корпоративный венчурный фонд i-Free Ventures. Со-основатель «Кошелька» Кирилл Горыня является и со-основателем группы компаний i-Free, которая вложилась в сервис.

— Какова предусмотренная модель монетизации?

— CardsMobile зарабатывает на эмиссии и обслуживании карточных продуктов, а также предоставляет бизнесу новый инструмент привлечения и коммуникации с клиентами.

С появлением в приложении мобильных карт лояльности, мы вышли на новый рынок и начали работать с ритейлом. У крупных представителей этого бизнеса есть свои представления о том, какими должны быть программы лояльности и их инфраструктура. Но мы продвигаем на рынке новую дополнительную функцию, которая помогает им эффективнее решать бизнес-задачи: идентифицировать пользователя программы лояльности в точке продаж, поддерживать актуальность его профиля в CRM, коммуницировать с ним в режиме реального времени, в привычном и понятном клиенту формате.

— Как сервис работает с программами лояльности?

— В приложение зашит продукт, который позволяет сфотографировать карту с двух сторон, распознать ее номер и сообщить пользователю, принимают ли ее с экрана телефона (например, по штрих-коду), или придется все же носить с собой «пластик».

Мы активно работаем с российскими розничными сетями и конвертируем тех, кто не принимает карту лояльности с экрана смартфона, в тех, кто готов ее принять, например, через бесконтактный банковский терминал и NFC. У нас есть статистика о том, какие у людей карты и данные о пересечении аудиторий, а значит, и предмет разговора с торговыми сетями. Наше ноу-хау в том, что мы передаем номер скидочной карты или в некоторых случаях купоны через банковский терминал, который стоит на кассе. И для этого не требуется никакой дополнительно инфраструктуры: мы переиспользуем ту, которая уже существует. В прошлом году мы провели исследование: в Москве в среднем на человека приходится 22,5 карты лояльности.

50 лучших финтехстартапов по версии Forbes. В декабре 2015 года журнал Forbes опубликовал список 50 лучших, по мнению редакции, финтехкомпаний, услуги которых являются прообразом будущего сферы финансовых услуг. Каково же это будущее?

— Чего не хватает инфраструктуре российского финтех-рынка?

— С инфраструктурой, необходимой для приема карт, в России все хорошо, и практически все крупные сети принимают бесконтактные банковские карты. В нашем родном Санкт-Петербурге оплату бесконтактными картами принимают на всех станциях метро, в некоторых автобусах и троллейбусах. Если говорить про остальные части инфраструктуры — сервисы платежных систем, банковские бэк-энды, транспортные проекты — они тоже не отстают. Например, ввод НСПК для обработки локальных транзакций прошел, мне кажется, быстро и эффективно. Конечно, есть и ситуации, в которых не хватает открытости во взаимодействии различных игроков рынка. А для некоторых технологий (например, блокчейн и ЭЦП), есть регуляторные барьеры, но и эти технологии представители власти довольно охотно обсуждают.