Распространение новейших технологий в финансовой сфере ведет к переформатированию банковской системы, следует из публикации Business Insider.

Причем процесс дезинтермедиации, как в экономике называют устранение посредников, затронет в первую очередь не сами банки, а их офисную сеть. Другими словами, лишним звеном станут банковские офисы.

На практике это означает переход на систему расчетов, при которой мобильные платежи станут главным каналом взаимодействия между клиентом и банковским учреждением. И следовательно, отпадает потребность не только в офисах, но и в людях, которые работают в них.

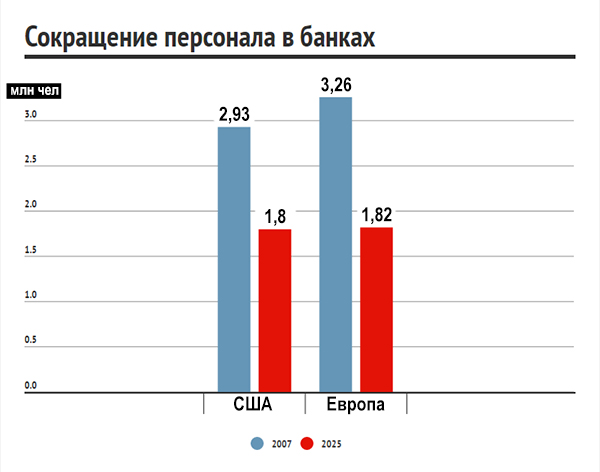

Мы убеждены, что в течение десяти лет может последовать сокращение персонала в банках еще на 30%, говорится в исследовании Citi, которое цитирует Business Insider. А по сравнению с докризисным пиком сокращение персонала составит 40–50%. Только в Европе и США это означает потерю более 1,8 млн рабочих мест в течение ближайшего десятилетия. Business Insider напоминает, что уровень занятости в банковской отрасли уже и так существенно снизился, если сравнивать с докризисным периодом. С 2007 года количество операционистов, в частности, сократилось на 15%.

Цифры, которыми оперирует Citi в своем исследовании, корреспондируют с недавним прогнозом Энтони Дженкинса, бывшего главы банка Barclays. Под воздействием новых технологий, считает он, число офисов и занятых в них работников может уменьшиться наполовину. Частично смягчить удар способна переориентация сотрудников на другие участки банковского бизнеса. Снизится потребность в операционистах и кассирах, но зато возрастет спрос на консультантов.

В 100-страничном исследовании Citi «Цифровая дезинтеграция» в графической форме выносятся ключевые данные по теме. Вот некоторые наиболее показательные из них:

За последние пять лет инвестиции в частные компании финтеха выросли на порядок. Они увеличились с $1,8 млрд в 2010 году до $19 млрд в 2015 году.

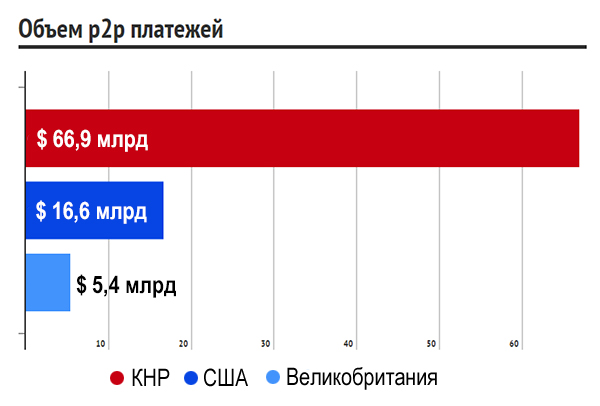

Переломный момент в финансовой отрасли уже пройден в Китае. Финтехнические компании по общему числу клиентов сравнялись с традиционными банками. Китай вышел в мировые лидеры по объему p2p-платежей. В КНР он составляет $66,9 млрд, тогда как в США — $16,6 млрд, а в Великобритании — $5,4 млрд. На Китай приходится и наибольший совокупный объем электронной коммерции (e-commerce). В 2015 году он достиг там $672 млрд, а во всем мире — 1,7 трлн. По прогнозам, через три года объем e-commerce в КНР составит $1,6 трлн, а в мире — $3,0 трлн.

Цифровая дезинтеграция нацелена в первую очередь на наиболее прибыльный сегмент финансовой отрасли — частные финансы. Инвестиции в финтех по сегментам распределись следующим образом:

Частные финансы / малый и средний бизнес — 73%

Управление активами — 10%

Страхование — 10%

Инвестиционный банкинг — 4%

Крупные корпорации — 3%

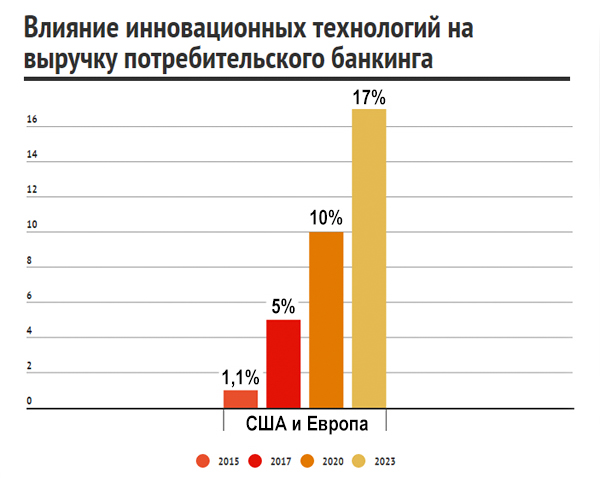

Влияние инновационных технологий на выручку потребительского банкинга будет неуклонно расти в ближайшие годы. В 2015 году в США и Европе оно исчислялось 1,1%. В 2017 году достигнет 5%, в 2020 году — 10%, в 2023 году — 17%.

Розничная сеть в развитых странах стала существенно сжиматься начиная с 2011 года. По прогнозам, в будущем эта тенденция усилится за счет внедрения новых технологий. К 2025 году по сравнению с 2004 годом количество банковских офисов на 100 тыс. чел. взрослого населения сократится в США на 33%, а в Европе — на 45%. Наиболее быстро этот процесс идет в странах Северной Европы, где сокращение составит 50%.

Все более быстрыми темпами идет сокращение персонала в банках. По сравнению с пиковыми значениями 2007 года число штатных банковских работников в США к 2025 году уменьшится на 40%, с 2,93 млн чел. до 1,8 млн чел. В Европе — на 45%, с 3,26 млн чел. до 1,82 млн чел.