Шоком для рынков может стать и победа Дональда Трампа, и оглушительный успех Хиллари Клинтон с переходом к демократам контроля над конгрессом, прогнозирует автор статьи в Bloomberg Фил Кунц. В обоих случаях инвесторы бросятся искать прибежища в безопасных государственных облигациях, американском долларе и японской йене. Начнется бегство из более рискованных активов.

Однако бурная реакция инвесторов на события подобного масштаба обычно не бывает слишком продолжительной. Нужно учитывать, что оба кандидата в президенты обещают увеличить расходы бюджета и урезать налоги, что в среднесрочной перспективе может считаться «бычьим» фактором для рынка акций и «медвежьим» — для рынка облигаций.

Вот как, по мнению Bloomberg и по прогнозам аналитиков, отреагируют основные сегменты рынка на каждый из возможных вариантов при подведении итогов голосования:

Акции

Если победит Клинтон. Инвесторы уже заложили ее победу в текущие цены. И если их расчеты оправдаются, рост котировок будет ограниченным, считает Маргарет Янг из брокерской компании CMC Markets.

Под наиболее сильным давлением окажутся акции банков и фармацевтических компаний.

Возможное ужесточение регулирования и изменения в налоговой политике могут нанести урон таким финансовым гигантам, как Goldman Sachs и JP Morgan Chase, указывает Bloomberg, ссылаясь на доклад Morgan Stanley Research. Добавим от себя, что на этих выборах крупнейшие банки, вопреки традиции, поддержали не республиканцев, а демократов: предполагается, что политика Клинтон будет более предсказуемой. Что касается фармацевтических и биотехнических компаний, то угрозу для них представляют весьма вероятные в будущем попытки Клинтон ограничить рост цен на лекарства.

В выигрыше в случае победы Клинтон могут оказаться компании, работающие в сфере альтернативной энергетики: кандидат от демократов обещала снижать зависимость американской и мировой экономики от традиционных энергоносителей.

Если победит Трамп. Победа Трампа может привести к грандиозной распродаже! Американские акции в настоящий момент уже значительно переоценены, полагает Bloomberg, и для многих инвесторов Трамп может стать «черным лебедем». Причем непосредственная реакция на его победу может быть даже сильнее, чем на итоги британского референдума. Напомним, что тогда индекс S&P 500 в течение двух дней просел на 5,3%.

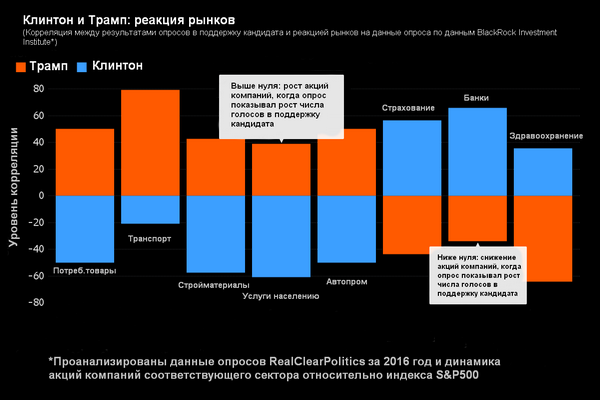

Переменчивая позиция республиканского кандидата по многим вопросам затрудняет прогнозирование долгосрочных рыночных тенденций. Однако аналитики предсказывают, что приход Трампа в Белый дом может благоприятствовать банкам, страховым компаниям и секторам экономики, так или иначе связанным со здравоохранением.

Трамп был намного щедрее на обещания по расходам на инфраструктуру, чем его соперница. Можно ожидать, что в случае его победы в выигрыше окажутся компании, заинтересованные в крупных инфраструктурных проектах, включая производителей строительной и транспортной техники, таких как Caterpillar. То же самое можно сказать и о корпорациях, зависящих от оборонных контрактов.

Облигации

Если победит Клинтон. Вероятен рост доходности облигаций, поскольку инвесторы начнут распродавать их и переходить в более рискованные активы. Доходность 10-летних бондов США может вырасти на 35 процентных пунктов, до 1,85%, считают аналитики, опрошенные Bloomberg.

В долгосрочной перспективе президентство Клинтон будет оказывать минимальное влияние на рынок облигаций при условии, что республиканцы сохранят контроль хотя бы над одной из палат конгресса. Планы Клинтон по фискальному стимулированию скромнее, чем у Трампа. Но в случае, если у демократов будет большинство в обеих палатах Конгресса, расходы бюджета могут возрасти, что приведет и к росту доходности облигаций.

Если победит Трамп. После того, как британцы вопреки всем прогнозам проголосовали за выход из ЕС, доходность 10-летних бондов США упала на 39 процентных пунктов. Нечто похожее, по мнению аналитиков, может случиться в случае победы Трампа.

Однако после того как первоначальный ажиотаж утихнет, доходность облигаций начнет подниматься. Этому будут способствовать планы Трампа по сокращению налогов и увеличению расходов. Указанная тенденция окажется особенно сильной, если республиканцы удержат большинство в конгрессе. Аналитики Bank of America полагают, что стабильности на рынке облигаций может угрожать лишь ситуация, если Трампу-президенту будет противостоять демократическое большинство в обеих палатах.

Валюты

Если победит Клинтон. Bloomberg предсказывает рост американского доллара по отношению к валютам других развитых государств. Однако длительное укрепление доллара при президенте Клинтон эксперты валютного рынка прогнозируют только в том случае, если демократы полностью «возьмут» конгресс.

Валюты развивающихся стран уже оценены с учетом победы Клинтон. Поэтому ее успех окажет на их курсы либо нейтральное, либо позитивное влияние. В наибольшем выигрыше окажется мексиканский песо. Он в публикации Bloomberg назван барометром президентской гонки, который указывал на ясную погоду, когда повышались шансы Клинтон. В отличие от Трампа она не обещала воздвигнуть стену на границе с Мексикой и не допускала резких выпадов в адрес южных соседей.

Если победит Трамп. В качестве немедленной реакции на победу кандидата-республиканца вероятен взлет японской иены, традиционного убежища от всех потрясений, а также евро, швейцарского франка и фунта стерлингов. Но поскольку Трамп обещает сокращение налогов и фискальное стимулирование, в перспективе от трех до девяти месяцев доллар может вернуться к росту на ожиданиях мер, которые подстегнут экономический рост.

В наибольшем проигрыше окажется мексиканский песо.

Курс китайского юаня может упасть на 3% до конца нынешнего года, если Трамп реализует свои угрозы и начнет очередную войну тарифов, полагают аналитики валютного рынка из Mizuho Bank. В дальнейшем эксперты ожидают плавного снижения китайской валюты во время президентства Трампа.

В целом можно опасаться, что обещанные Трампом протекционистские меры приведут к ограничению импорта из стран с развивающейся экономикой и усилят давление на курсы их валют. Возможным исключением стратеги французского банка Société Générale ранее называли российский рубль. По их мнению, это «редкая валюта, которая может положительно отреагировать на победу Дональда Трампа на президентских выборах в США».

Развивающиеся рынки

Если победит Клинтон. Инвесторы могут заинтересоваться акциями компаний оборонного сектора Китая, поскольку из двух кандидатов Клинтон рассматривается как больший «ястреб». Могут также вырасти котировки акций производителей сырья из развивающихся стран в расчете на американские инфраструктурные проекты.

Если победит Трамп. Аналитики сингапурской компании CMC Markets затруднились назвать хоть один развивающийся рынок, который выиграет на фоне известия о победе республиканского кандидата. В Citigroup полагают, что индекс MSCI Emerging Markets обвалится как минимум на 10%. Лидерами падения станут мексиканские акции.

Протекционистские меры, предлагаемые Трампом, могут навредить многим развивающимся экономикам, ориентированным на экспорт. В числе проигравших окажутся Южная Корея, Тайвань, Индонезия, Малайзия, Вьетнам. Трамп не раз говорил, что мишенью для него является торговля США с Китаем.

Сырье

Если победит Клинтон. Неожиданно, но в крупном выигрыше могут оказаться производители природного газа. Клинтон, во-первых, намерена добиваться вытеснения угольного топлива с американских электростанций и замены его природным газом, а во-вторых рассматривает газ как своего рода «мостик» на период перехода к возобновляемым источникам энергии.

Если победит Трамп. Следствием победы республиканцев может стать снижение спроса на природный газ на 11% к 2030 году, подсчитали в Bloomberg Intelligence. Трамп обещал отменить некоторые природоохранные нормы и налоги, которые вытесняют уголь из энергетического сектора США и в ходе дебатов пропагандировал технологии «чистого угля», которые, как ожидается, позволят превратить каменный уголь в экологически чистое топливо, сравнимое с газом. Впрочем, он обещал поддержку всему американскому топливному сектору, включая сланцевый газ и нефть. При этом цены на нефть на мировом рынке также могут вырасти за счет добавленной премии за риск, поскольку Трамп, например, прибегает к воинственной риторике в адрес Ирана.

В наибольшем выигрыше в случае победы кандидата-республиканца могут оказаться рынки золота, серебра и платины, считает Янг из CMC Markets. Золото по-прежнему остаётся страховкой при любой экономической или политической турбулентности.